Cuándo Comienza y Termina el Plazo para Presentar la Renta

A través de Internet

Mediante Llamada Telefónica o Presencial

¿Quién debe hacer la declaración de la renta?

Autónomo

Trabajador por Cuenta Ajena

Si has cobrado Prestaciones Públicas

Novedades Declaración de la Renta 2023/2024

La declaración de la renta o del IRPF es un impuesto anual dirigido a personas físicas. Se paga en base a los beneficios netos obtenidos a lo largo del año fiscal. Cuando nos referimos a ingreso puede ser tanto los beneficios de un asalariado, como los de un trabajador por cuenta propia (autónomo), o los procedentes del cobro de prestaciones públicas.

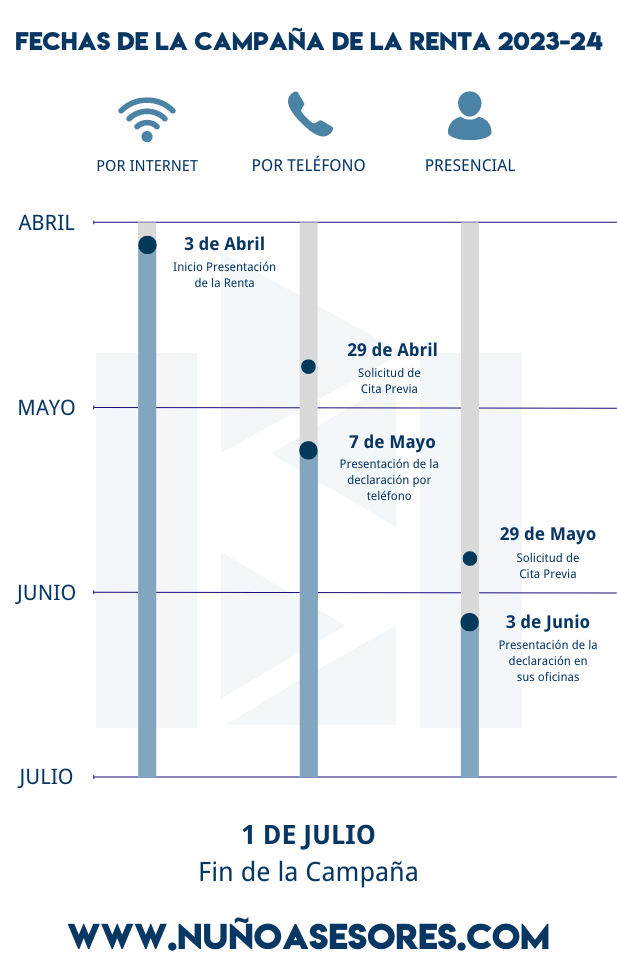

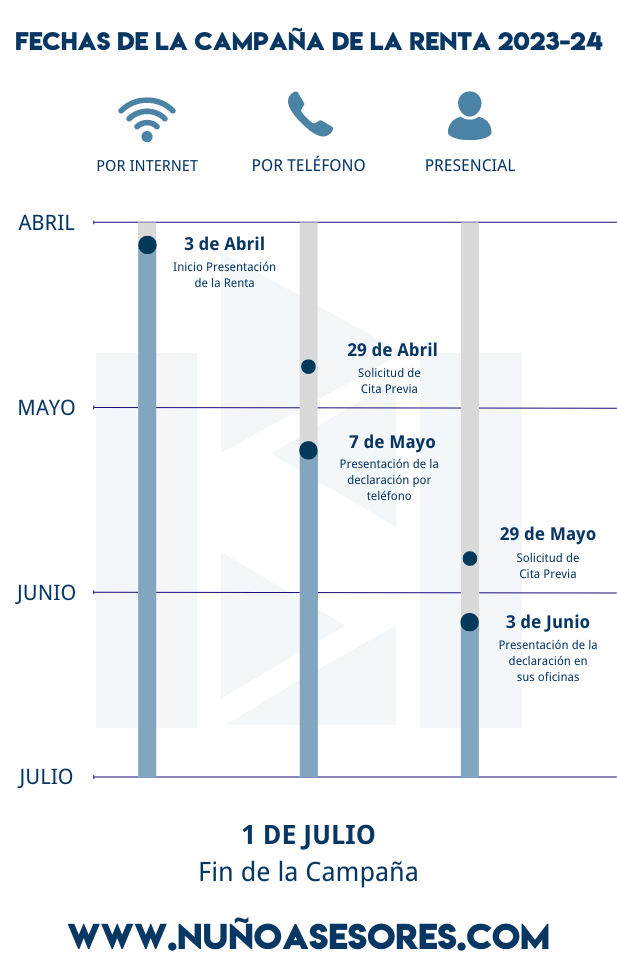

Cuándo Comienza y Termina el Plazo para Presentar la Renta 2023/24

A través de Internet

Este año, la fecha elegida para que los contribuyentes puedan comenzar a presentar a través de internet la declaración de la renta 2022, es el 3 de abril de 2024. Como fecha límite de presentación se ha establecido el 30 de junio de 2023.

Llamada Telefónica o Presencial

Para aquellos que quieran realizar este trámite por teléfono, podrán hacerlo a partir del 5 de mayo. Si por el contrario, buscas hacerlo de forma presencial tendrás que esperar hasta el 1 de junio. Fecha límite de ambas 1 de julio de 2024.

Desde Nuño Jiménez Asesores te damos las claves para entender este Impuesto sobre la Renta de las Personas Físicas e intentamos resolver las dudas más comunes. Para ampliar la información, te dejamos este blog sobre las preguntas más frecuentes.

¡Si buscas optimizar tu renta al máximo contando con el mejor equipo de asesores fiscales haz clic aquí!

¿Quién debe hacer la declaración de la renta?

Si eres de los que todavía no tienen claro si está obligado a presentarla te lo ponemos muy fácil. Estos 3 supuestos son los que están obligados:

1. Autónomo

Si eres autónomo, estás obligado a presentar la declaración de la renta independientemente de tus ingresos. Se trata de una de las principales novedades del año 2024, puesto que a partir de este momento todos los trabajadores autónomos deberán presentar su Declaración de Impuestos, sin importar sus ganancias.

Hasta el año 2023 solo estaban obligados a presentarla aquellos autónomos cuyas ganancias netas anuales fueran iguales o superiores a 1.000 euros. Pero esto ha cambiado con el nuevo sistema de cotización basado en los ingresos reales, implementado desde enero de 2023.

Por lo tanto, todos los autónomos están obligados a realizar la Declaración de Impuestos a partir de este año, inclusive aquellos que hayan tenido ganancias mínimas o pérdidas durante el año fiscal.

2. Trabajador por Cuenta Ajena

Si eres trabajador por cuenta ajena depende de tus ingresos anuales y el número de pagadores. Están obligados:

- Trabajadores con 1 pagador que hayan recibido igual o más de 22.000€/Año

- Trabajadores con 2/más pagadores que hayan recibido más de 15.000€/Año (Siempre y cuando la suma de lo percibido por el segundo pagador y los restantes supere los 1.500€/Año).

3. Si has cobrado Prestaciones Públicas

Si recibes el Ingreso Mínimo Vital deben presentar la declaración de la renta y la de aquellos que formen parte de la unidad familiar.

Novedades Declaración de la Renta 2023/2024

Exención por kilometraje

Desde el 17 de julio de 2023, se han implementado varias modificaciones. Se ha aumentado de 0,19 euros a 0,26 euros por cada kilómetro recorrido la cantidad exenta de impuestos para los contribuyentes que reciben ingresos laborales provenientes de relaciones laborales especiales de carácter dependiente, cuando los costos de transporte y alimentación no son reembolsados específicamente por las empresas para las cuales prestan servicios.

Acciones de empresa emergente

En cuanto a la exención de los ingresos laborales derivados de la entrega de acciones o participaciones a empleados de empresas emergentes, no es necesario que se realice en las mismas condiciones para todos los empleados de la empresa, pero debe estar dentro de la política de compensación general de la empresa y contribuir a la participación de los empleados en esta última. La exención se incrementa de 12.000 a 50.000 euros.

Obligación de los autónomos a declarar

Como mencionamos anteriormente, se ha añadido la obligación de presentar declaración para todas las personas físicas que en cualquier momento del período fiscal hayan estado registradas como trabajadores independientes en el Régimen Especial de Trabajadores Autónomos o en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar.

Rentas del trabajo con dos pagadores

Se ha elevado de 14.000 a 15.000 euros anuales el límite para la obligación de presentar declaración por los ingresos laborales provenientes de más de un pagador, con algunas excepciones como las pensiones compensatorias del cónyuge o anualidades alimenticias no exentas, o cuando el pagador no esté obligado a retener o cuando se trate de ingresos sujetos a una tasa fija de retención.

Retención sobre obras literarias

Es importante tener en cuenta que este año el porcentaje de retención sobre los ingresos derivados de la propiedad intelectual, sin importar su calificación, es del 15%. Sin embargo, debería ser del 7% si el monto total de estos ingresos para el ejercicio anterior es inferior a 15.000 euros y representa más del 75% de la suma total de los ingresos obtenidos por el contribuyente en dicho período.

También se aplica cuando se trata de ingresos de actividades profesionales y si son anticipos a cuenta derivados de la cesión de derechos de autor que se devengarán durante varios años.

Si no se pudo beneficiar de esta reducción en 2023, se puede considerar la necesidad de informar al pagador de los ingresos sobre estas circunstancias para beneficiarse de las retenciones reducidas en ejercicios futuros.

Retenciones de artistas

También se ha reducido del 15% al 2% la retención mínima aplicable a los ingresos laborales derivados de una relación laboral especial para artistas que trabajan en las artes escénicas, audiovisuales y musicales, así como para aquellos que realizan actividades técnicas o auxiliares necesarias para estas actividades.

Además, el porcentaje será del 0,8% cuando los ingresos laborales se beneficien de la deducción prevista por ingresos obtenidos en Ceuta y Melilla y para el ejercicio 2023, también cuando se trata de ingresos obtenidos en la isla de la Palma por contribuyentes con residencia habitual y efectiva en esa isla.

Reducción por Rendimientos del trabajo

Los contribuyentes con ingresos netos del trabajo (salarios, prestaciones por desempleo, gastos de representación, contribuciones a planes de pensiones) o actividades económicas inferiores a 19.747,5 euros, siempre que no tengan otros ingresos, excluidos los exentos, distintos de los del trabajo superiores a 6.500 euros, pueden reducir el ingreso neto del trabajo en las siguientes cantidades: a) los ingresos netos del trabajo iguales o inferiores a 14.047,5 euros: 6.498 euros al año. Para los comprendidos entre 14.047,5 y 19.747,5 euros: 6.498 euros menos el resultado de multiplicar por 1,14 la diferencia entre el ingreso del trabajo y 14.047,5 euros al año. El saldo no puede ser negativo después de la reducción.

Deducción por Maternidad

Las mujeres con hijos menores de tres años que tienen derecho al mínimo por descendientes pueden reducir la cuota diferencial hasta en 1.200 euros al año por cada hijo menor de tres años, hasta que el menor cumpla tres años, siempre que en el momento del nacimiento estén recibiendo alguna prestación contributiva o asistencial del sistema de protección por desempleo y estén registradas en la Seguridad Social o mutualidad correspondiente.